✕

PLOTIO GLOBAL

Finance

Open

欧元震荡难维持,美国超级数据即将发布

ZhiKu Market News

2025-08-26 16:54:18

周二欧元兑美元亚市早盘受特朗普解除美联储理事库克职务消息提振即增加美联储政策转向预期,一度涨0.36%至1.1658,后回吐涨幅现报1.1616;此前周一该货币对跌0.9%,当前市场仍在消化杰克逊霍尔年会影响,面对美国总统的施压,美联储和白宫的政策分歧叠加美联储维持独立性的立场,美国7月核心PCE、8月CPI及非农数据将成为这个节骨眼上的超级数据,影响美联储的利率决议。

央行政策路径展望

欧洲央行(ECB)行长克里斯蒂娜拉加德(ChristineLagarde)对政策前景的表态呈现高度中性基调。她在杰克逊霍尔年会上明确指出,需持续跟踪核心经济指标,同时提及移民对疫后复苏的支撑效应——这一因素已为经济数据稳定性提供助力。此外,拉加德强调,当前高利率环境已推动通胀回落至当前水平,短期内采取中性政策立场具备合理性。

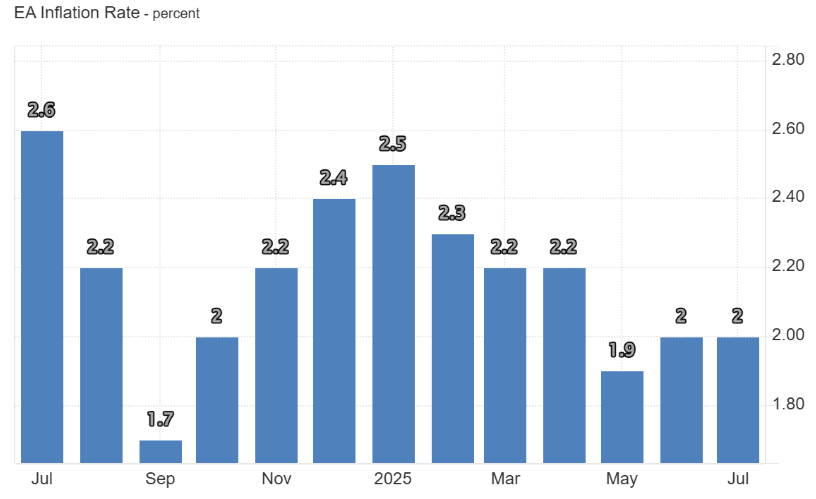

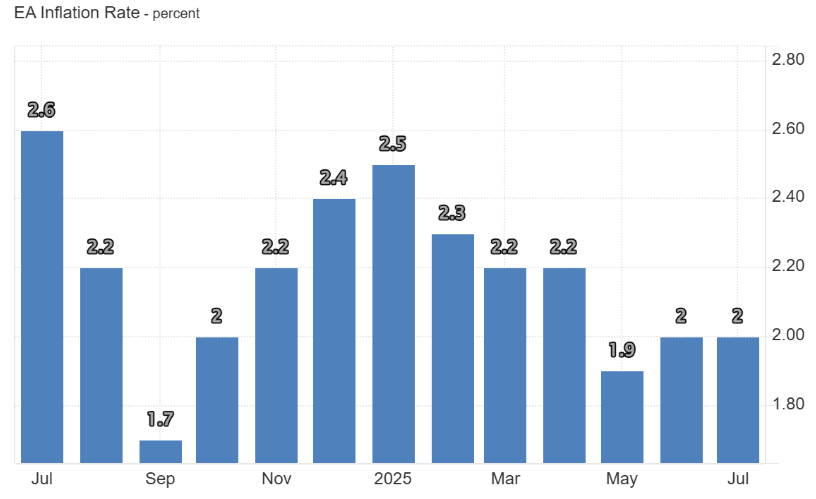

近期数据进一步验证该观点:欧洲7月消费者价格指数(CPI)同比录得2%,与欧央行通胀目标完全吻合。这一数据直接强化了拉加德的判断——短期内通胀已不再是政策制定的首要考量因素。

(欧元区月度CPI)

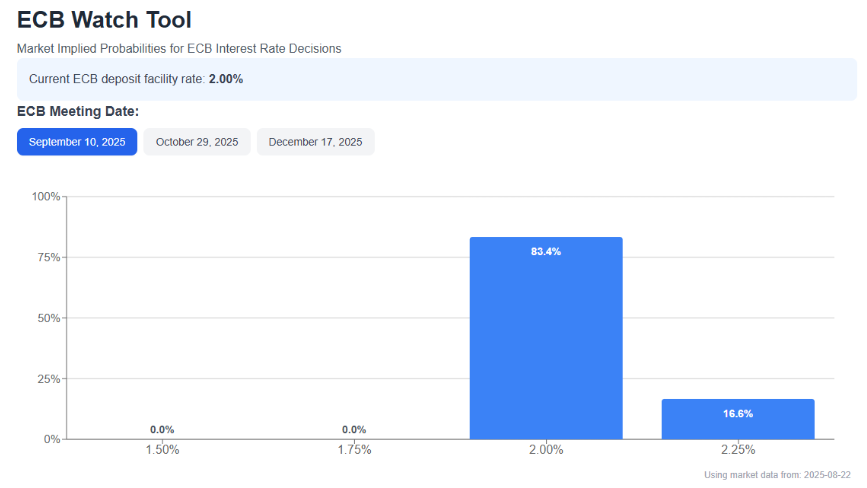

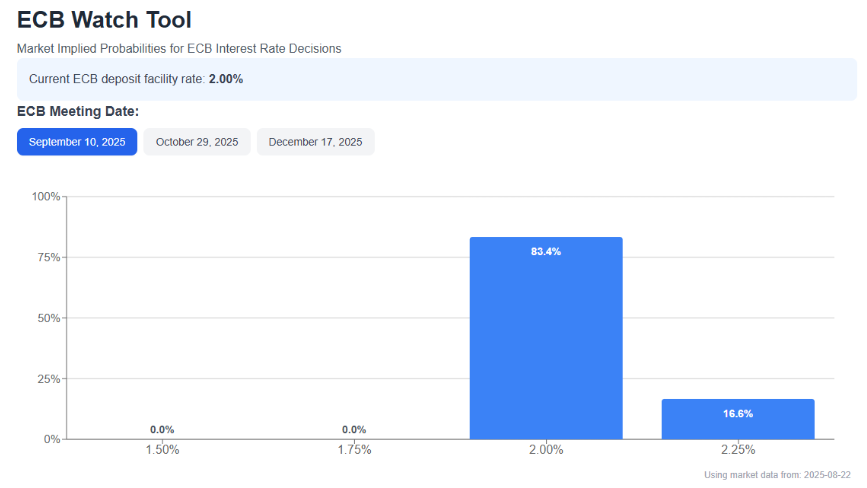

市场预期与欧央行中性立场高度一致:概率模型显示,9月10日下次议息会议上,存款利率维持2.00%的概率高达83.4%,短期内中性政策框架将进一步巩固。

(欧元区利率观察)

美联储利率决议又添变数

鲍威尔在杰克逊霍尔年会释放的信号显示,美国通胀可控性显著提升,就业与经济活动已跃升为美联储的核心关注点。这一转变意味着美联储或转向更灵活的政策立场,以降低债务成本、提振消费——在此情景下,市场准备开始定价2025年为美联储首轮降息周期的启动时点。

但鲍威尔始终将通胀与就业双重目标作为政策核心,在利率决策中反复强调“谨慎行事”,这与特朗普急于推动降息以刺激经济的诉求完全相悖。美国总统特朗普签署文件解除美联储理事库克职务并即刻生效,变相对美联储施压,为捍卫美联储独立性的立场,市场转而重新等待美国将发布的7月核心PCE物价指数与8月CPI,8月非农就业报告。

上周末,受美联储终将启动降息的预期推动,欧元曾阶段性走强;但新交易周开盘后,此类预期热度显著回落,投资者重心转向两大央行政策新动态的后续演绎。需重点关注的是,当前美欧利差分化格局仍未改变:美国基准利率维持4.5%,欧央行存款利率仅为2%——这一利差仍支撑美元计价资产的吸引力,也是本周初美元走强的核心逻辑。不过,随着美联储鸽派倾向升温、欧央行维持中性,未来利差存在收窄空间,这将削弱美国固收资产的吸引力,并可能在未来数周内为欧元带来结构性买盘支撑。

技术分析

近几周,欧元兑美元继续构筑看涨旗形,阻力位与支撑位分别为1.1819和1.1500。目前价格尚未形成突破该区间的有效动能,短期中性格局仍将主导市场。相对强弱指数(RSI):始终在中性50关口附近震荡,表明多空力量仍处于均衡态势,短期横盘格局延续概率较高。平均趋向指数(ADX):始终维持在20下方,表明市场整体波动率维持低位,进一步印证短期中性偏向的持续性。

1.1819是核心阻力位:对应年内高点,是多头突破的关键障碍。若价格实现有效突破并站稳该水平上方,将打开上行空间,确认看涨趋势强化。1.1642是短期压力位:与50期简单移动平均线(SMA)及一目均衡表(IchimokuCloud)重合,构成短期核心压力。若该压力位被突破,或将向上突破。1.1450是关键支撑位:对应23.6%斐波那契回撤水平,是当前走势的重要底部防线。若价格下探至该水平,或确认市场结构转向明确的看跌趋势。

(欧元兑美元日线图,来源:易汇通)

北京时间:16:31,欧元兑美元现报1.1616。

央行政策路径展望

欧洲央行(ECB)行长克里斯蒂娜拉加德(ChristineLagarde)对政策前景的表态呈现高度中性基调。她在杰克逊霍尔年会上明确指出,需持续跟踪核心经济指标,同时提及移民对疫后复苏的支撑效应——这一因素已为经济数据稳定性提供助力。此外,拉加德强调,当前高利率环境已推动通胀回落至当前水平,短期内采取中性政策立场具备合理性。

近期数据进一步验证该观点:欧洲7月消费者价格指数(CPI)同比录得2%,与欧央行通胀目标完全吻合。这一数据直接强化了拉加德的判断——短期内通胀已不再是政策制定的首要考量因素。

(欧元区月度CPI)

市场预期与欧央行中性立场高度一致:概率模型显示,9月10日下次议息会议上,存款利率维持2.00%的概率高达83.4%,短期内中性政策框架将进一步巩固。

(欧元区利率观察)

美联储利率决议又添变数

鲍威尔在杰克逊霍尔年会释放的信号显示,美国通胀可控性显著提升,就业与经济活动已跃升为美联储的核心关注点。这一转变意味着美联储或转向更灵活的政策立场,以降低债务成本、提振消费——在此情景下,市场准备开始定价2025年为美联储首轮降息周期的启动时点。

但鲍威尔始终将通胀与就业双重目标作为政策核心,在利率决策中反复强调“谨慎行事”,这与特朗普急于推动降息以刺激经济的诉求完全相悖。美国总统特朗普签署文件解除美联储理事库克职务并即刻生效,变相对美联储施压,为捍卫美联储独立性的立场,市场转而重新等待美国将发布的7月核心PCE物价指数与8月CPI,8月非农就业报告。

上周末,受美联储终将启动降息的预期推动,欧元曾阶段性走强;但新交易周开盘后,此类预期热度显著回落,投资者重心转向两大央行政策新动态的后续演绎。需重点关注的是,当前美欧利差分化格局仍未改变:美国基准利率维持4.5%,欧央行存款利率仅为2%——这一利差仍支撑美元计价资产的吸引力,也是本周初美元走强的核心逻辑。不过,随着美联储鸽派倾向升温、欧央行维持中性,未来利差存在收窄空间,这将削弱美国固收资产的吸引力,并可能在未来数周内为欧元带来结构性买盘支撑。

技术分析

近几周,欧元兑美元继续构筑看涨旗形,阻力位与支撑位分别为1.1819和1.1500。目前价格尚未形成突破该区间的有效动能,短期中性格局仍将主导市场。相对强弱指数(RSI):始终在中性50关口附近震荡,表明多空力量仍处于均衡态势,短期横盘格局延续概率较高。平均趋向指数(ADX):始终维持在20下方,表明市场整体波动率维持低位,进一步印证短期中性偏向的持续性。

1.1819是核心阻力位:对应年内高点,是多头突破的关键障碍。若价格实现有效突破并站稳该水平上方,将打开上行空间,确认看涨趋势强化。1.1642是短期压力位:与50期简单移动平均线(SMA)及一目均衡表(IchimokuCloud)重合,构成短期核心压力。若该压力位被突破,或将向上突破。1.1450是关键支撑位:对应23.6%斐波那契回撤水平,是当前走势的重要底部防线。若价格下探至该水平,或确认市场结构转向明确的看跌趋势。

(欧元兑美元日线图,来源:易汇通)

北京时间:16:31,欧元兑美元现报1.1616。

Share:

Download APP

Download APP

ZhiSheng Live

ZhiSheng Live